|

|

|

WMIH -Story |

|

|

|

|

|

|

|

|

Ariva aktuelle Seite |

|

|

|

|

|

|

|

|

|

|

|

union: @Zitat aus dem ihub-Forum von lander (#126408) union: @Zitat aus dem ihub-Forum von lander (#126408)17

26.02.11 22:56

...da hängen sich einige ganz schön weit aus dem Fenster, wenn aus Puzzelstücken (Susman ist heiß auf ein Trial gegen die Hedgies...Walrath genehmigt die Untersuchungen...Pitsker verlässt das EC...Ilenes "belauscht" Califano, der "unser Ding" am (positiven) Ende angekommen sieht) reale Settlement Verhandlungen gefolgert werden. Hestheman ist aber auch einer der positiven Puzzler.

Bin ich aber auch. Und nicht erst seit der Insider-Geschichte!

Settlemet-Verhandlungen sind in meinen Augen erst angelaufen, seitdem Susman den Fall übernommen hat, die Hintergründe recherchiert hat (Solomon, EC-Mitglieder und deren Informanden) und daraus ein "Lösegeld" errechnet hat.

Somit hat er ein festes Ziel vor Augen, an dem sich seine Gegner orientieren müssen.

Zeitlich ordne ich dieses fertige Ziel Susmans in den Sommer 2010 ein...vielleicht schon Mai 2010. Gott sei Dank werden die Anwaltsrechnungen dem Gericht brav übermittelt und durchbrechen immer wieder für einen Moment die Geheimhaltung der Parteien (grins).

Leider können wir nichts über den aktuellen Stand sagen. Wie stark ist die Position Susmans gegenüber JPM? Wo werden die sich mit der Einigung treffen, falls Rosen mit seinem Ausbuchungsprogramm nicht durchkommt?

Ich lasse absichtlich die FDIC außen vor, denn von der kann man nur erwarten, dass sie letztendlich eine Menge Schotter flüssig machen werden, um JPM zu "unterstützen". Ja, so wird es JPM irgendwie formulieren. Entweder der FDIC die Schuld in die Schuhe schieben, oder einen auf bedürftig machen...!

Wie dem auch sei, sehe ich auch wieder einmal jede Menge Hintergrundaktivitäten. Und zwar in unserem Sinne. Rosen macht sein Ding. Dazu ist das Schätzelein ja auch angestellt...befolgt Befehle...wieso auch nicht?

Susman und JPM treffen sich auf einer anderen Spielwiese. Fern ab vom Konkursgericht! Und die Ergebnisse von dort werden den Chapter11 Fall bestimmt in einem unerwarteten Moment aus dem Sattel heben und beenden.

Der von uns sehnlichst erhoffte Wasserfall wird dann in einem Aufwasch das gesamte korrupte Konstrukt auf Eis legen. Wie viel wir am Ende sehen werden ... werden wir sehen... Aber eines ist sicher. Alles, was bei uns, der untersten Klasse ankommen wird, wird auch bei uns bleiben, und sich so lange aufsammeln, bis von oben nichts mehr nachkommt. Und das macht unsere "niedere" Position ja so reizvoll.

Ich versuch' es gleich auch mal bildlich darzustellen...

union

22

26.02.11 23:08

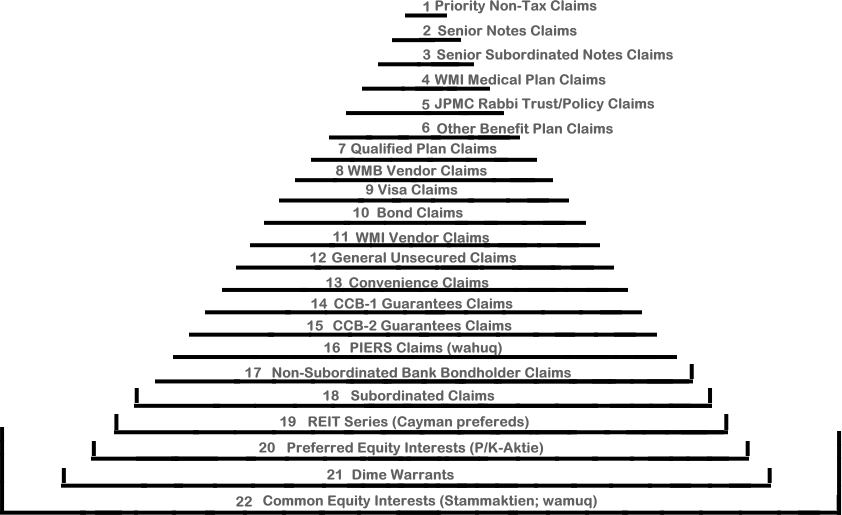

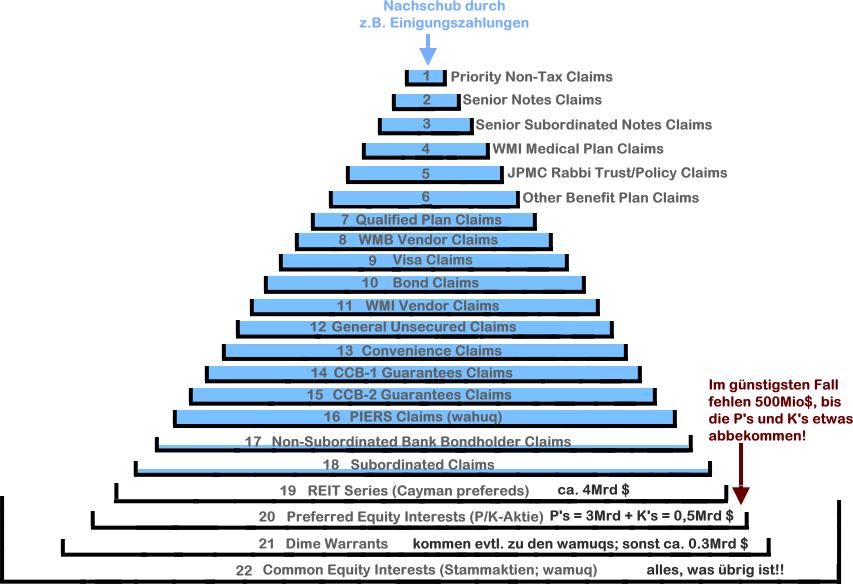

Hier ist einmal eine Darstellung auf der ihr alle angegebenen Klassen im PoR seht.

Dabei sind die Klassen 1-16 schon zu 100% bedient, 17 und 18 sehr wahrscheinlich..und der Rest ab den Caymans eher nichts. Wenn überhaupt noch, dann etwas für 19 und 20. Naja. das ist zumindest der Plan Rosens.

Sollt aber eine Einigung mit dem EC vollzogen werden, wir es eine Nachbesserung geben, die in unserem Bild alle restlichen Klassen auffüllen wird. Das wären dann bei den wampq (Klasse 20) 1000Dollar das Stück...!

Und die wamuqs? Die erhalten den Rest! Soviel es eben sein wird!!

Die fangen ALLES auf, was da so kommen mag. Je mehr um so mehr. Die Grenze nach oben ist da offen...und das ist auch der Reiz bei der Geschichte.

Wenn ich eine Aktie für 4Cent bekomme und einen nach oben offenen Endpreis habe, dann sind den Spekulationen auch keine Grenzen gesetzt.

Mal sehen, ob und da nicht ein sehr angenehmer Wasserfall überraschen wird!?!

Liebe Grüße,

union

Angehängte Grafik: klassenbild.jpg (verkleinert auf 66%)

2

01:42

dem sei es gegönnt

...verstehen kann ich es jedoch nicht

ich sitze doch nicht zwei jahre lang mein invest aus um dann beim kurstief zu verkaufen

noch kurz zum von UNION angesprochenen wasserfall:

- dass er eintrifft sobald genügend kohle da ist das ist gegeben (ist so weil ist so)

- dass er langsam genug abläuft damit man die gewinne der Ps in die Qs re-inverstiern kann halte ich inzwischen für praktisch ausgeschlossen ... das geht in einem rutsch ohne handelsmöglichkeit für uns 'kleinen'

- Ps sehe ich aktuell als reinen hedge für den fall der fälle - die chance dass die Ps mindestens zu 25% ins geld kommen schätze ich als sehr wahrscheinlich ein. da die Ps momentan bei knapp 2% facevalue rumdümpeln würde das ein gewinn von rund 12x bedeuten d.h. ich kann bei dieser annahme eine Q-invest von 10k€ mit rund 1k€ absichern

...sofern die annahme denn aufgeht

so looong

/paketix

4

08:27

user paketix meint wahrscheinlich zu recht.....

"wer jetzt noch aussteigt, dem sei es gegönnt, aber verstehen kann ich es jedoch nicht"

dabei ist der wamuianer-leidensweg (der sich jetzt schon über 2 jahre dahinzieht)

ja auch wahrlich kein honiglecken, oder ?

a) die andauernde "por-lawine" von unseren freund rosen, in welcher die prefs und

commons ständig leer ausgehen....

b) die bisher für uns investierte, ergebnisslosen verhandlungen am konkursgericht

unter den vorsitz von richterin walrath....

c) ein EC....dessen ständiges "kommen und gehen" von mitgliedern (aus welchen

gründen auch immer), auch nicht gerade vertrauen und zuversicht fördert...

e) ein examiner, der einfach nichts finden konnte.....oder wollte ??

f) threadbekannte basher und samariter, die uns gebetsmühlenartig prophezeien,

das hier demnächst "wertlos ausgebucht wird", usw.....

g) andere werte, mit denen man in diesen 2 jahres-zeitraum schönes geld hätte

man machen können......sprich hättewari....

h) und, und, und...........

was jedoch für eine letztendliche entschädigung dieses leidensweges spricht.....

a) das kein por von rosen bisher von richterin walrath genehmigt wurde....

b) susman ist einer der besten anwälte der USA (sicherlich verdient seine

kanzlei mit diesen verfahren enormes geld, aber übernimmt ein anwalt seines

kalibers einen fall, der in vorhinein schon aussichtslos ist ??

c) das EC besteht und arbeitet immer noch....(wenn auch für die öffentlichkeit

eher bisher unscheinbar)

d) die von user faster und user union schön erklärte "wasserfall-prinzip"....

e) das es sicherlich im interesse der beteiligten (JPM, FDIC), an dieser gefinkelten

bankübernahme liegt, das schlussendlich "gras über diese sache wächst" !!

f) das trotz der "endlos-story" immer noch die gleichen basher, samariter und

retter der "unbedarften anleger" uneigennützig und heldenhaft vor ort sind !!

g) das wie in jeden schlechten film......zum schluss die bösen verlieren und die

guten gewinnen.......grins, grins

schönen sonntag.......

und meine deutschen nachbarn nicht böse sein, wenn euch heute die österreicher

bei der nordischen WM die mannschafts-goldmedaille verwehren.....dafür gewinnt

ihr immer im fussball, oder ?.......grins

winner

Text zur Anzeige gekürzt. Gesamtes Posting anzeigen >>>

union: Ihr seid ja ganz schön pingelig (grins) union: Ihr seid ja ganz schön pingelig (grins)

15

27.02.2011

15:02

Der Wasserfall sollte nur verdeutlichen, dass die wamuqs am meisten profitieren können, weil die keine Grenze haben.

Im Falle einer Einigungsnachzahlung von z.B. 50Mrd Dollar fließen nach dem Bild unten 49,5Mrd$ weiter in die Klasse 20. Dort verbleiben genau 3,5Mrd!. Also fließen 46Mrd. weiter in die Klasse 21 (ich gönne es den dimeqs...die aber noch ein Trial ausstehen haben...gut für sie , aber erst mal uninteressant für uns).

Damit bleiben über 45,5Mrd$ übrig, die in der Klasse 22 komplett hängen bleiben. Das wären dann bei 1,705Mrd WAMUQs etwa 26,69$ pro Stammaktie.

An sich schon nicht schlecht. Aber wenn ich bedenke, dass 50Mrd. bei einer solch riesen "Sauerei" ein Witz sind, und JPM dieses Geld bestimmt nicht alleine löhnt (wo sie doch gerade durch den Kuhhandel am meisten profitieren...faster singt dieses Lied ausgezeichnet), würde ich mir mehr als 20$/share wünschen, dass die verantwortlichen Personen so richtig verknackt würden. Egal ob Politiker, Banker oder Behördenchefs. Wenn die da wie immer mit einem "Victorygrinsen" aus der Sache raus kommen, wären zwar die Depots voll, aber die Gerechtigkeit wäre wieder einmal überfahren- oder besser gesagt ruhiggestellt worden.

Liebe Grüße,

union

Angehängte Grafik: klassenbild.jpg (verkleinert auf 65%)

Affliction: wichtig: Peter J. Solomon (Mirant CH11)

137

24.03.11 22:04

… Peter J. Solomon as its best !

Hallo Zusammen, ich habe tolle News:

Soeben habe ich mich in den Mirant Chapter-11 Fall eingelesen. Es gibt da sehr viele Parallelen mit unserem Insolvenzverfahren.

Zuerst mal die Parallelen im Überblick:

Chapter-11

Analog zu Washington Mutual meldete „Mirant Corporation“ am 14. Juli 2003 Gläubigerschutz nach Chapter-11 am Konkursgericht in Texas an unter Leitung von Richter Michael Lynn.

Länge des Verfahrens

Mirant’s Insolvenzverfahren dauerte von Juli 2003 – Januar 2006. Das sind rund 2.5 Jahre! In ziemlich genau 4 Tagen, am 28. März 2011 dürfen auch wir hier unser 2.5-jähriges CH11-Verfahren feiern.

Wipe Out Shareholders

Auch hier lautete die Devisen: „no value for common stockholders“. Es würde nicht ausreichend Geld vorhanden sein, um die Stammaktionäre am Reorganisationsprozess teilhaben zu lassen, so die Argumentation des Debtors (Mirant) und der Gläubiger (Creditors-Committee).

Equity Committee

Auch in diesem Chapter-11 Fall führten aussergewöhnliche Umstände dazu, dass der US Trustee es für nötig hielt ein Equity Committee zu gründen, welches Judge Lynn genehmigte.

Examiner

Am 13. April 2004 ernannte das Konkursgericht auf Empfehlung des US Trustees William K. Snyder („CRG Partners“) als Examiner (staatlich unabhängiger Prüfer).

Shareholder Meeting

Wie bei uns forderten auch bei Mirant die Aktionäre eine Durchführung einer jährlichen HV. Das BOD weigerte sich eine HV durchzuführen, da die Kosten zu hoch seien und es üblich ist, während Insolvenzverfahren keine Shareholder-Meetings einzuberufen.

In der Motion des EC’s wurden folgende Gegen-Argumente vorgebacht:

- Mirant verstosst gegen ihre „Fiduciary Duty“ (Treuepflicht gegenüber Equity)

- Mirant wurde des „Stonewalling“ beschuldigt (Keine Kooperation mit EC)

- Mirant bewertet das Unternehmen absichtlich zu tief um die Aktionäre loszuwerden

- Mirant kümmert sich nur um die Interessen der Gläubiger

(Falls mir jemand nicht glaubt, weil es fast schon zu identisch klingt, gibt’s hier die Quelle dazu: http://www.freerepublic.com/focus/f-news/1292511/posts)

Das wären die ersten 4 Gemeinsamkeiten der beiden Fälle. Es kommt nun aber noch besser!

Folgende 2 Gesichter, die uns bestens bekannt sind tauchen auch bei Mirant auf und zwar als:

Vorsitzender des EC‘s: Michael Willingham

Financial Advisor des EC’s: Peter J. Solomon

Hier kann ich sogar eine Quelle aus erster Hand liefern!

Der Fall findet man als offizielle Referenz (aus gutem Grund!) auf der Website von Peter J. Solomon: http://www.pjsc.com/transactions/330case_study_article.html

Schauen wir uns nun mal die Rolle von Peter J. Solomon in diesem Insolvenzverfahren an:

Im September 2003 wurde Solomon als „Financial Advisor“ für das EC angestellt um die Aktionärsinteresse zu vertreten. Ich gehe davon aus, dass auch hier Mike Willingham der Drahtzieher war und Solomon als Finanzberater für das EC auswählte. Auch bei Mirant war es Solomon‘s Aufgabe das Unternehmen zu bewerten und diverse Strategien zu verfolgen um mehr Wert dem Unternehmen zuzuführen.

Im Januar 2005, rund 1.5 Jahre nach Beginn des Insolvenzverfahrens, legte der Debtors Mirant den ersten Reorganisationsplan (POR) vor. Der Plan sah vor, dass den Aktionäre Optionsscheine (5%- aus dem Geld) an dem neuen Unternehmen angeboten werden, basierend auf einer Bewertung des Finanzberaters des Schuldern’s. (in unserem Fall wäre dies Blackstone). PJS arbeitete seit Antritt des Amtes (Sept. 03) an einer eigenen Bewertung des Unternehmens. Auch im Fall Mirant hatte Solomon demnach ganze 16 Monate stillschweigend hinter den Kulissen gearbeitet und ist zu einer ganz anderen Bewertung gekommen.

Das Konkursgericht ordnete daraufhin ein Valuation-Hearing an. Der Richter verlangte von jedem Finanzberater der Committees (a) eine Bewertung des Unternehmens, (b) Widerlegungen der anderen Analysen und (c) Gegenbeweise.

Das Valuation Hearing startete dann im April 2005:

27 Tage dauerte das ganze Valuation-Hearing. Davon befand sich Anders Maxwell, als Vertreter von Peter J. Solomon ganze 6 Tage im direkten Kreuzverhör und musste die Analysen von Solomon verteidigen.

Das Gericht kam schlussendlich zum Ergebnis, dass das Team rund um Peter J. Solomon das Valuation-Hearing gewonnen hat, da ihre Analysen am meisten substanziellen Wert dem Unternehmen zusprechen konnten.

Die Folge dessen war: “Under the aegis of the court, the Equity Committee earned a tenable negotiating position as a result of PJSC’s victory in the valuation hearing.”

Das EC war somit wieder voll im Rennen mit einer sogar noch stärkeren Position als zu vor!

Ein Settlement mit Mirant und Creditors folgte dann rund 3 Monate später:

In September 2005, a negotiated settlement was reached in which common shareholders retain a stake of about 14% in the reorganized common stock, as well as representation on the reorganized Mirant Board of Directors.

Im September 2005, wurde ein Vergleich erzielt in dem die Stammaktionäre ein Anteil von 14% der reorganisierten Stammatkien bekommen und zusätzlich im neuen BOD von Mirant vertreten sind!

Was passierte mit der Mirant-Aktie?

As a result of the settlement, Mirant’s stock price has risen over 250% since the beginning of the case, to an equity market value of approximately $550 million, a gain of over $400 million.

Als Resultat des Settlements stiegen die Aktien von Mirant über 250% seit Beginn des Falles zu einem Aktienwert von rund $ 550 Millionen, ein Gewinn von über $ 400 Millionen.

Ein beinahe Hollywoodreifer Streifen… mit aktionärsfreundlichem: HAPPY END !

Dieser Mirant-Fall zeigt auf eindrückliche Art und Weise, dass ein angeblich verlorener Fall wie unserer, sehr wohl in eine neue Richtung gelenkt werden kann, sogar wenn dies in der letzten Minute geschieht. Entscheidend ist das Timing! In unserem, weitaus grösseren und möglicherweise auch komplexeren Fall, arbeitet Solomon erst seit13 Monate ! Bei Mirant waren es ganze 16 Monate bis überhaupt mal was von Solomon auf den Tisch kam. Ich kann mir gut vorstellen, dass auch bei den Mirant Aktionäre mit der Zeit die Nervosität immer grösser wurde und viele schon die Hoffnung aufgegeben haben, dass Solomon den Fall hier noch in eine andere Richtung lenken kann und eine komplette Ausbuchung der Aktionäre vermeiden kann.

Ob es bei uns jemals auch so enden wird wie bei Mirant? Ich weiss es nicht. Ich weiss nur, dass man Peter J. Solomon noch lange nicht abschreiben darf!

Bei 2‘753 Stunden, seit Februar 2010, mit Grossteil “Asset Analysis and Recovery“, wird da noch was kommen!

Zum Schluss noch was zu Mike Willingham. Der Richter im Mirant Fall, Judge D. Michael Lynn, schwärmte in höchsten Tönen von Michael Willingham: "If ever the U.S. Trustee was looking for a poster child for a committee member, [he] should be it. [His] understanding of the case is incredible. Better than many of the lawyers who have participated in it, in fact."

http://seekingalpha.com/article/202368-wamu-s-equity-takes-the-offensive

zu deutsch: Wenn auch immer ein US Trustee sich für ein Aushängeschild umsieht für ein Ausschuss-Mitgliedes, Michael Willingham soll es sein! Sein Verständnis im ganzen Fall ist wahnsinnig! Besser als viele der Anwälte die in diesem Fall mitgewirkt haben.

Lg & Good Luck!

Affliction

Für diejenigen welche sich selbst noch näher in den Fall „Mirant“ einlesen möchte, habe ich hier eine kleine Sammlung von Links für Euch:

http://en.wikipedia.org/wiki/Mirant

http://www.freerepublic.com/focus/f-news/1292511/posts

|

|

|

|

|

|

|

|

|

Kompakt |

|

|

|

|

|

|

|

|

Facebook Like-Button |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Heute waren schon 541 Besucher (946 Hits) hier! |